به گزارش «کالاخبر»، در سال ۱۸۴۸ میلادی در شیکاگو تولیدکنندگان گندم برای فروش محصولات خود نیاز به بازاری داشتند تا معاملات نقدی را انجام دهند؛ یعنی گندم بدهند و پول آن را دریافت کنند. به تدریج کشاورزان (فروشندگان) و دلالان (خریداران) شروع به نوعی تعهد جهت دریافت وجه نقد خود در آینده گرفتند و زمینه معاملات آتی را پایهریزی کردند؛ بدین معنی که تولیدکننده موافقت کند که محصول خود را به خریدار در تاریخ آینده (تاریخ تحویل کالا) با قیمت توافق شده بفروشد. در این راستا، کشاورز از قبل میداند که وجه خود را دریافت میکند و خریدار نیز از قیمت کالا با خبر میشود. این معامله برای هر دو طرف معامله سودمند است.

این نوع قراردادها به سرعت رایج شد و قراردادها را قبل از تاریخ تحویل دست به دست چرخاند. اگر دلالی احساس میکرد، نیازی به گندم ندارد، قرارداد خود را به فردی که گندم را نیاز داشت میفروخت، مشابه آن نیز، تولیدکننده که قصد عدم تحویل گندم را داشت، مسئولیت تحویل واقعی گندم را به دیگری منتقل میکرد .قیمت قرارداد بستگی به وضعیت و حرکت قیمت گندم و سیستم عرضه و تقاضا در بازار داشت. این قراردادها با اندکی تغییرات به سرعت تبدیل به ابزاری حمایتی برای طرفین معامله که بازار بر خلاف نظر آنها حرکت میکرد، تبدیل شد؛ به طور مثال، در شرایط بد آب و هوا، افرادی که قرارداد فروش گندم منعقد کردهاند، علاقمند هستند که قراردادهای ارزشمند خود را به دلیل کاهش عرضه گندم، نگه دارند، برخلاف آن، چنانچه تولید مازاد بر تقاضا باشد، ارزش قراردادهای فروش نیز کاهش مییابد. این وضعیت همچنین معاملهگرانی را که قصد خرید و فروش گندم را نداشته و صرفاً به عنوان پذیرش ریسک قیمت گندم و تحصیل سود وارد معامله شدهاند، ترغیب میکند.

در سال ۱۸۶۴ میلادی، بورس شیکاگو بهعنوان تنها مرجع معاملات آتی محسوب میشد. رشد تجارت معاملات آتی در اواخر قرن نوزدهم و اوایل قرن بیستم با تشکیل بورسهای جدید و تجارت کالاهای بیشتر (از جمله پنبه، کره، تخممرغ و کاکائو) افزایش یافت. در حال حاضر بسیاری از بورسهای کالایی دنیا به انجام معاملات آتی در محصولات مختلف میپردازند که در جدول شماره ۱ دارایی پایه قراردادهای آتی موجود در بورسهای منتخب کالایی دنیا آورده شده است.

جدول ۱. دارایی پایه قراردادهای آتی موجود در بورسهای کالایی منتخب دنیا

|

نام بورس |

نام دارایی پایه قرارداد آتی |

|

بورس فلزات لندن |

آلومینیوم، مس، روی، نیکل، سرب، قلع، آلیاژ آلومینیوم، قراضه فولاد، میلگرد فولاد، کوبالت، مولیبدن، شاخص فلزات |

|

گروه بورس شیکاگو CBOT |

کشاورزی: ذرت، سویا، کنجاله سویا، روغن سویا، گندم، شاخص کالایی بلومبرگ، برنج، جو، اوره، شاخص قیمتی گندم و ذرت، انرژی: اتانول |

|

گروه بورس شیکاگو CME |

کشاورزی: گاو زنده، خوک، شاخص کالایی، گوساله، پنیر، شیر، کره، شیر خشک، چوب، پنیر خشک، روغن پالم مالزی |

|

گروه بورس شیکاگو COMEX |

فلزات: طلا، مس، نقره، شاخص آلومینیوم، شاخص مس، روی، شاخص آلیاژ آلومینیوم، سرب |

|

گروه بورس شیکاگو NYMEX |

کشاورزی: شکر، کاکائو، پنبه، قهوه فلزات: پلاتین، پالادیوم، شاخص فولاد، شاخص سنگآهن، شاخص قراضه فولاد انرژی: نفت خام، گاز طبیعی، الکتریسیته، بنزین، سوخت دیزل، پروپان، نفت کوره، اتانول، اتان، بوتان، زغالسنگ، حق ذخیره نفت خام، شاخص حمل و نقل آبی، سوخت پسماند، پروپیلن، مجوز آلودگی، شاخص پلی اتیلن و ... |

|

بورس بین قارهای (آمریکا) |

کشاورزی: کاکائو، قهوه، پنبه، آبمیوه فریزشده، پرتقال، شکر، سویا فلزات: طلا، نقره، شاخص شرکتهای معدنی طلای بورس نیویورک انرژی: الکتریسیته، شاخص گاز LNG، شاخصهای قیمتی گاز طبیعی یا اختلاف آنها، شاخصهای میعانات گازی، شاخصهای قیمت پتروشیمی (بنزن، اتیلن، پروپیلن) مجوزهای آلودگی |

|

بورس بین قارهای (اروپا) |

کشاورزی: شکر، کاکائو، قهوه، گندم فلزات: شاخص سنگآهن، اختلاف دو شاخص سنگآهن انرژی: زغالسنگ، مجوزهای آلودگی، شاخص گاز LNG، شاخص قیمت گاز طبیعی شاخص حمل و نقل خشکی و دریایی |

|

بورس بین قارهای (کانادا) |

کانولا |

|

بورس بین قارهای (سنگاپور) |

طلا |

|

بورس چندکالایی هندوستان |

فلزات گرانبها: طلا، نقره فلزات پایه: آلومینیوم، مس، سرب، نیکل، روی، فلز برنج انرژی: نفت خام، گاز طبیعی کشاورزی: فلفل سیاه، پنبه، روغن پالم خام |

|

بورس کالا و آتی برزیل |

اتانول سوختی (محصول نیشکر)، قهوه عربی، ذرت، شکر، طلا، اتانول هیدراته، گاو زنده، نفت خام (بر پایه قرارداد CME)، دانه سویا |

|

بورس کالای ژنگژو چین |

کشاورزی: پنبه، سه نوع برنج، روغن کلزا، دو نوع گندم، کنجاله کلزا، دانه کلزا، سیب، شکر سفید، نخ پنبه غیرکشاورزی: شیشه (flat glass)، اسید ترفتالیک خالص، زغالسنگ حرارتی، متانول، فروسیلیکون |

|

بورس آتی شانگهای چین |

فلزات: میلگرد فولادی، مفتول فولادی، کویل نورد گرم، مس، آلومینیوم، روی، سرب، نیکل، قلع، طلا، نقره انرژی: نفت کوره (fuel oil)، قیر شیمیایی: کائوچو (Natural Rubber) |

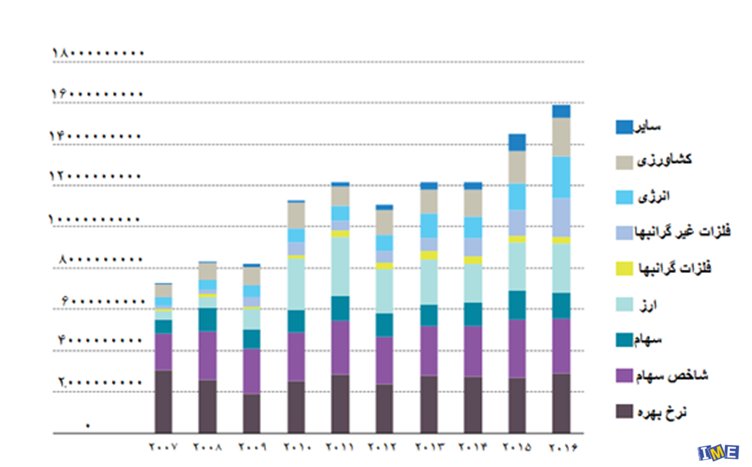

شکل ۱. تعداد قرارداد آتی معامله شده به تفکیک دارایی پایه طی سالهای ۲۰۰۷-۲۰۱۶

با توجه به اینکه اولین معاملات قراردادهای آتی در دنیا به صورت استاندارد در بورسهای کالایی انجام شده است، در ایران نیز اولین معامله قرارداد آتی در بورس کالای ایران با راهاندازی قرارداد آتی روی شمش طلای یک اونسی از تاریخ اول تیرماه ۱۳۸۷ آغاز شد و پس از آن در تاریخ ۵ آذر ماه ۱۳۸۷ قرارداد آتی روی سکه بهار آزادی راهاندازی شد و تمام معاملات آتی را به خود اختصاص داد. پس از آن، قراردادهای آتی به زیره و کنجاله سویا گسترش یافت. در حال حاضر قرارداد آتی سکه طلا و زعفران از جمله قراردادهای آتی فعال در بورس کالای ایران هستند و در سال ۱۳۹۶ حجم معاملات آتی در بورس کالای ایران بیش از چهار میلیون قرارداد بوده است.

دادو ستد در بازار آتی شامل مزایایی است که دلیل برتری این بازار بر بازار نقدی است؛ مهمترین این مزیتها، خاصیت پوشش ریسک بازار آتی است. پوشش ریسک به معنای اتخاذ موقعیتی در بازار است که هدف از آن حداقل از بین بردن ریسک (ناخواسته) ناشی از نوسانات و تغییرات قیمت است؛ برای مثال، سرمایهگذار میتواند، با تنظیم قرارداد آتی، دارایی خود را به قیمتی مشخص در آینده به فروش رساند. در این صورت نوسانات بازار، تأثیری بر قیمت دارایی خریداری شده، نخواهد داشت و سرمایهگذار این دارایی را در زمان آتی، با قیمتی مشخص، به فروش خواهد رساند. گرچه پوشش ریسک، تنها محدود به فروش در قیمتی مشخص، از طریق قرارداد آتی نیست. سرمایهگذار همچنان میتواند با ورود به دو بازار که افت و خیز قیمتها در بازارهای مورد نظر، اغلب در جهت عکس یکدیگر حرکت میکنند، ریسک سرمایهگذاری خود را کاهش دهد؛ برای مثال، سرمایهگذار میتواند از یک سو با خرید ارز، (برای نمونه دلار آمریکا) و از سوی دیگر، خریداری فلزات گرانبها (برای نمونه طلا) ریسک سرمایهگذاری خود را کاهش دهد. در معاملات آتی نیز سرمایهگذاران میتوانند از قرار گرفتن دارائیهایشان در معرض نوسانات قیمت بازار نقدی جلوگیری کنند و با خرید و فروش به موقع قراردادهای آتی زیان خود را کاهش داده و یا از آن جلوگیری کنند.

از موارد دیگر شفافیت بازار و استاندارد بودن قراردادها است. در بازارهای سنتی به دلیل ناکارآمدی، اطلاعات بازار در اختیار تمام افراد قرار ندارد؛ بنابراین افراد برخوردار از اطلاعات قیمتی میتوانند سود اضافی نصیب خود کنند؛ اما با راهاندازی بازار آتی تمام افراد معاملهگر در جریان اطلاعات قرار دارند و نهایتاً این شرایط به نفع تولیدکننده و مصرفکننده خواهد بود. از طرفی کلیه قراردادهایی که در بورس معامله میشوند، باید استانداردهای لازم را دارا باشند؛ بنابراین محصولاتی که وارد بورس میشوند به قرارداد استاندارد تبدیل میشوند.

یکی دیگر از مزایای بزرگ قرارداد آتی برای سرمایهگذاران در مقایسه با بازار نقدی وجود اهرم مالی است؛ بدین معنی که سرمایهگذار با اندکی سرمایه قادر است که دارائی زیادی را تحت کنترل خود درآورد و با پرداخت مبلغ ناچیزی از کل ارزش یک کالا وارد یک قرارداد آتی شود. اتاق پایاپای هر بورس نقش مهمی را جهت تضمین عملکرد مالی قراردادهای آتی معامله شده در آن بورس ایفاء میکند و به عنوان پشتوانه قابل اطمینان برای طرفین معامله در اجرای سالم معاملات آتی در بورس است. در حقیقت اتاق پایاپای هر بورس در مقابل خریدار نقش فروشنده و در مقابل فروشنده نقش خریدار را ایفاء میکند و از این جهت کلیه قراردادهای آتی معامله شده در بورس را تضمین کرده و سرمایهگذاران از این جهت اطمینان خاطر حاصل میکنند؛ این بدان معناست که پس از اتمام جلسه معاملاتی، حسابها با قیمت تسویه روزانه بهروز میشود و اگر مشتری سود کرده باشد مبلغ به حساب وی واریز میشود و برعکس، اگر ضرر کرده باشد از حساب وی کسر میشود.

تصحیح ساختار بازار، مزیت دیگر قراردادهای آتی است. در اقتصاد بهترین نوع بازار حالت رقابتی آن است. هر چقدر ساختار بازار به حالت رقابت نزدیک شود، تخصیص منابع برای کل جامعه بهتر خواهد بود. بورس و قراردادهای آتی نمادی از بازار رقابتی است که قیمت کالاها از برخورد مستقیم عرضه و تقاضا حاصل میشود. برخورداری تولیدکنندگان و مصرفکنندگان کالا از قوانین یکسان، افزایش کارایی بازار با بهبود شبکه توزیع و کاهش حاشیه بازاریابی سایر برتریهای بازار آتی به بازار نقدی است.

محبوبه ناروئی، کارشناس مطالعات اقتصادی بورس کالای ایران

ارسال نظر